Обзор облигаций «Беларусбанка» в отечественной и иностранной валюте

«Беларусбанк» первым выпустил на рынок облигации в 2004 году, сразу после отмены налогообложения на доходы от ценных бумаг. С тех пор банк беспрерывно наращивал объемы эмиссий. Масштабы довольно внушительны – более 200 выпусков, 123 из которых предназначены именно для физических лиц. Новый финансовый продукт был одобрен населением. Люди все чаще стали проявлять интерес к облигациям «Беларусбанка», будучи уверенными в надежности компании.

Чем оправдано доверие к «Беларусбанку»

«Беларусбанк» — один из старейших и самых крупных банков Республики Беларусь. Абсолютное большинство акций компании принадлежит государству, предлагая для населения практически безальтернативный вариант: инвесторы могут быть уверены в получении дохода и возврате вложенных средств.

Облигации банка доступны физическим и юридическим лицам. Эмиссия проводится как в документарной, так и в бездокументарной форме (интернет-облигации). Среди множества выпусков есть ценные бумаги в долларах, евро и белорусских рублях, но большая часть эмиссии – в иностранной валюте.

Номинал валютных облигаций зависит от выпуска:

- В долларах/евро – 100, 1 000, 3 000 или 5 000.

- В белорусских рублях 100 – 500 BYN.

Виды и доходность ценных бумаг

Реализация ценных бумаг производится по номинальной стоимости и доход инвесторы получают только с купонных процентов. Ставка по купону плавающая и привязана к ставке рефинансирования (СР). В зависимости от выпуска ее значение равно от 2 до 6% + СР.

По некоторым облигациям предусмотрено досрочное погашение, но на определенных условиях. Как и следует, порядок выкупа до срока оговорен изначально, с ним можно ознакомиться в документах выпуска.

Долларовые облигации и еврооблигации

В 2018 году уже размещены активы в долларах 217-219 выпусков. Их номинальная стоимость варьируется от 1 000 до 5 000 долларов, в зависимости от выпуска. К концу августа запланирована эмиссия долларовых интернет-облигаций, выпуски 221-222, и в евро – 223 – 224. Срок обращения 3- 4 года, купон выплачивается раз в полугодие. Ставка 1 – 2,3% (зависит от конкретного выпуска).

Несмотря на приемлемый купонный процент, ранее предложение было выгоднее. Выпуски 205-208 имели доходность в размере 5%. Но их срок обращения истек, у облигаций 207 и 208 выпуска он завершился 31 августа текущего года.

Облигации в долларах:

| № Выпуска |

Номинал, USD | Срок обращения | Купонный доход | Примечание | Размещение |

|---|---|---|---|---|---|

| 218 | 3000 | 2 года | 2,4% |

Для физлиц |

28/08/2018 – 31/08/2019 |

| 219 | 5000 | 2 года | 2,4% | 28/08/2018 – 31/08/2019 | |

| 220 | 100 | 2 года | 2,5% | 19/03/2018 – 19/09/2019 | |

| 221 | 100 | 3 года | 2,2% | Для физлиц, с 3-4 выплаты % устанавливает банк | 29/08/2018 – 26/02/2021 |

| 222 | 100 | 4 года | 2,3% | Для физлиц, с 3-4 выплаты % устанавливает банк | 29/08/2018 – 28/02/2022 |

Облигации в евро:

| №Выпуска | Номинал, EUR | Срок обращения | Купонный доход | Примечание | Размещение |

|---|---|---|---|---|---|

| 216 | 100 | 2 года | 3,5% |

Для физлиц |

1/06/2017 – 30/11/2018 |

| 223 | 100 | 3 года | 1% | 29/08/2018 – 26/02/2021 | |

| 224 | 100 | 4 года | 1% | 29/08/2018 – 28/02/2022 |

Интернет-облигации

Это новый банковский продукт для населения и коммерческих компаний, который всего за несколько лет существования обрел популярность в стране. Купить долговые интернет-бумаги можно не покидая квартиры, в любое удобное время. Недостаток продукта – отсутствие анонимности.

В отличие от документарных на предъявителя, для покупки необходима регистрация в системе онлайн-банкинга, что сопровождается подтверждением личности.

Также на рынок запущены 209 и 210 выпуски долговых бумаг, их размещение завершено. Параметры ценных бумаг:

- Номинальная цена облигации составляет 1 000 евро.

- Доходность 5% в год.

- Выплаты 1 раз за квартал.

В конце октября настоящего года назначено их погашение.

Порядок эмиссии исключает досрочное погашение интернет-облигаций, но они активно торгуются на вторичном рынке. Стабильный рост рыночной стоимости на ценные бумаги дает возможность получить доход от спекулятивных операций.

Как приобрести ценные бумаги

Приобрести долговые бумаги «Беларусбанка» может совершеннолетнее физлицо непосредственно в офисе учреждения. При себе необходимо иметь только паспорт. Это касается и бездокументарных облигаций, но здесь процесс покупки немного дольше, так как нужно составить договор и зарегистрировать счет.

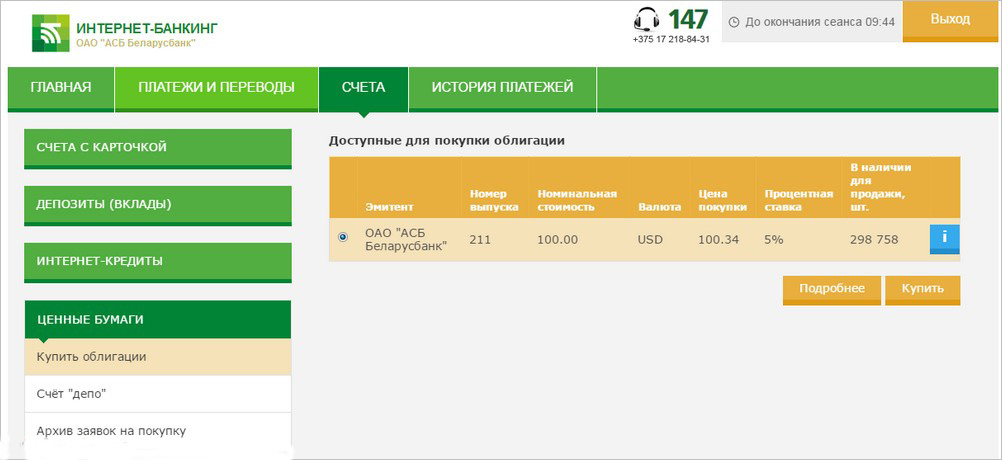

Для покупки валютных или рублевых ценных бумаг можно воспользоваться онлайн-банкингом. Интернет-облигации будут размещены на счете «депо», за открытие и ведение которого плата не взимается.

Для приобретения данного вида облигаций потребуется регистрация в системе интернет-банка «Беларусбанка», соответственно, нужно оформить любую пластиковую карту.

Облигации «Беларусбанка» – это выгодная альтернатива вкладу. Ставки доходности выше, чем по депозитам, а активная торговля на вторичном рынке позволит получить деньги до момента погашения. Не менее важный аспект – высокая надежность эмитента, снижающая риск дефолта к абсолютному минимуму. Поэтому облигации востребованы и на вторичном рынке.

Для правильного выбора варианта финансовых вложений стоит обратить внимание на доходность облигаций и особенности инвестирования в этот вид бумаг.