Корпоративные облигации: виды, доходность, рынок

Ценные бумаги имеют несколько видов, одним из них являются корпоративные облигации. Это выгодные инвестиционные инструменты с весомой долей риска. Тем не менее потенциальная доходность и некоторые особенности рождают на них стабильный спрос. Рассмотрим подробнее, почему многие инвесторы вкладывают деньги в облигации, гарантией по которым нередко является только имидж эмитента.

Что такое корпоративные облигации

Корпоративные облигации – это долговые ценные бумаги, которые выпускают коммерческие организации. Они совмещают в себе повышенный инвестиционный риск и среднюю либо высокую доходность. Эмиссию проводят различные компании: банки, производственные предприятия, торговые фирмы.

Целью выпуска облигаций на фондовый рынок является:

- Увеличение оборотных средств компании.

- Финансирование крупных проектов (модернизация, строительство, закупка оборудования, расширение ассортимента и другие).

Иногда выпуск ценных бумаг оказывается для компаний выгоднее, чем оформление кредита. Общая сумма переплаты получается ниже, а при должном имидже и хорошем кредитном рейтинге спрос на облигации будет расти.

Важно! Выпускают корпоративные облигации всех видов: дисконтные и купонные, конвертируемые или амортизационные. Обширный выбор эмитентов и параметров позволит приобрести именно те ценные бумаги, которые необходимы для реализации потребностей инвесторов.

Виды ценных бумаг

Корпоративные облигации делятся на разные виды:

- Обеспеченные. Гарантией является обеспечение активами в виде недвижимости, земельных участков, материалов и т. д. Если компания-эмитент обанкротится, то имущество реализуется и полученные средства выплачиваются инвесторам.

- Необеспеченные. При покупке таких облигаций следует учитывать репутацию предприятия-эмитента, прибыльность и хозяйственно-экономическую деятельность. Если компания обанкротиться, то не сможет расплатиться с держателями.

По форме расчета прибыли:

- Процентные или купонные. Фондовый рынок предлагает инвесторам все виды купонных выплат: постоянные, плавающие, переменные.

- Беспроцентные или дисконтные. Цена реализации таких ценных бумаг ниже номинала.

По периоду и форме существования:

- Срочные. Устанавливается дата погашения: краткосрочные – до 12 месяцев, среднесрочные – от 12 месяцев до 5 лет, долгосрочные – более 5 лет.

- Бессрочные. Несмотря на то что они называются «бессрочными», период погашения все равно имеется, но не устанавливается в тот момент, когда облигация выпускается. Инициатором погашения может выступить, как инвестор, так и сам эмитент.

По субъекту прав:

- Именные (пользоваться такой облигацией может только зарегистрированный владелец).

- На предъявителя (владелец не регистрируется, за ним остается право на продажу, дарение или передачу ценной бумаги по наследству).

Также облигации делятся по способу погашения. Это могут быть обычные ценные бумаги, выплата номинала которых производится в конце периода обращения. Либо амортизационные, в этом случае номинал возвращается частями во время владения ценной бумагой.

Есть на рынке и конвертируемые облигации. Владелец имеет право обменять их на акции компании-эмитента или другой организации. Количество акций и их цена устанавливаются заранее, а обмен производится по желанию держателя. Существует и другой вариант конвертации – обмен действующих облигаций на другие.

Риски корпоративных облигаций

Мировая практика показывает, что риски по корпоративным облигациям значительно выше государственных или муниципальных. Процентная ставка и итоговая доходность по ним практически всегда больше. Это относится и к бумагам крупных и известных компаний с безупречной кредитоспособностью.

К основным рискам относят:

- Риск появления дефолта. Влияние оказывает положение рыночной экономики, рейтинг учреждения и другие факторы.

- Риск, связанный с кредитным спредом. При значительном ухудшении положения компании на рынке спред становится недостаточным.

- Риск падения ликвидности. Если ситуация на рынке изменится не в пользу фирмы, которая выпустила ценные бумаги, то рыночная цена будет падать.

- Риск возникновения инфляции. Во всех случаях инфляция влечет понижение рыночной стоимости облигаций компании, даже ее ожидание способствует уменьшению цены ценной бумаги. Но в некоторых случаях инфляция может привести и к обратному эффекту.

- Риск изменения процента. Если купонный процент привязан к переменным ставкам, то есть вероятность их сильного падения. На фоне таких изменений снизится и рыночная стоимость.

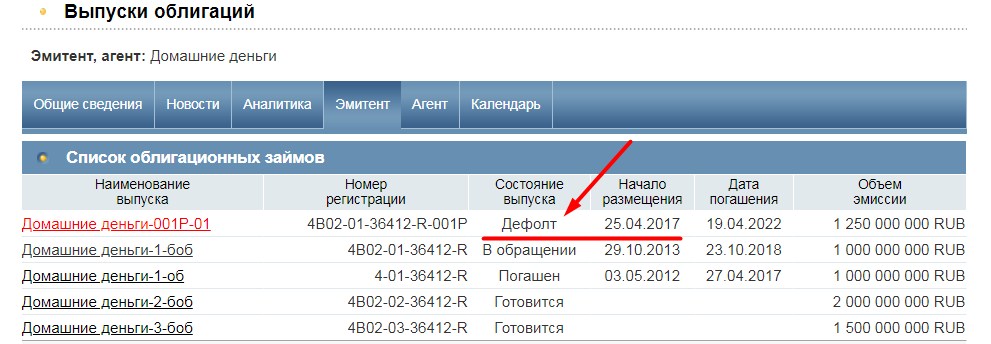

Если рассмотреть на примере: Домашние деньги-1-боб, ставка до 20% годовых. На первый взгляд это очень выгодное вложение, но если разобраться во всех нюансах, очевиден и высокий риск.

В 2017 году по облигациям был дефолт, причем компания довольно крупная и до того момента имела положительную репутацию. Обязательства по выпускам со схожим объемом денежных средств были выполнены. Как показывает сводка, факт дефолта был совсем недавно, значит, есть вероятность повтора. Перед выбором следует детально изучить финансовое состояние эмитента.

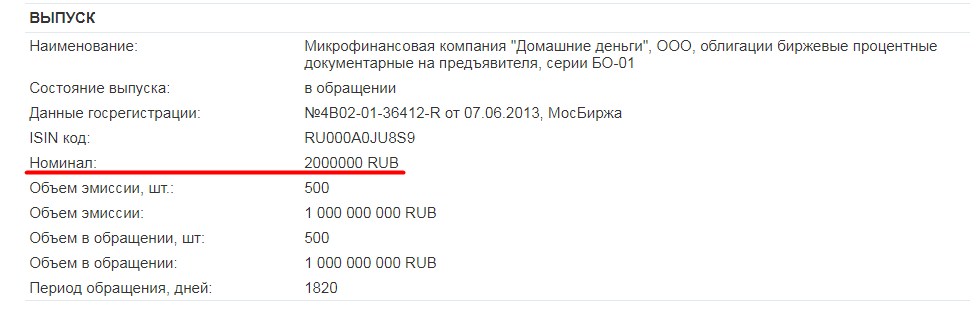

Кроме того, нужно рассмотреть и условия выпуска.

Номинал довольно высок и во много раз превышает привычную 1 000 рублей. Таким образом, повышенная доходность сопряжена с риском и крупными стартовыми вложениями. Причем здесь не учтен НКД, с номинальной стоимостью в 2 000 000 рублей он существенно увеличит цену продажи.

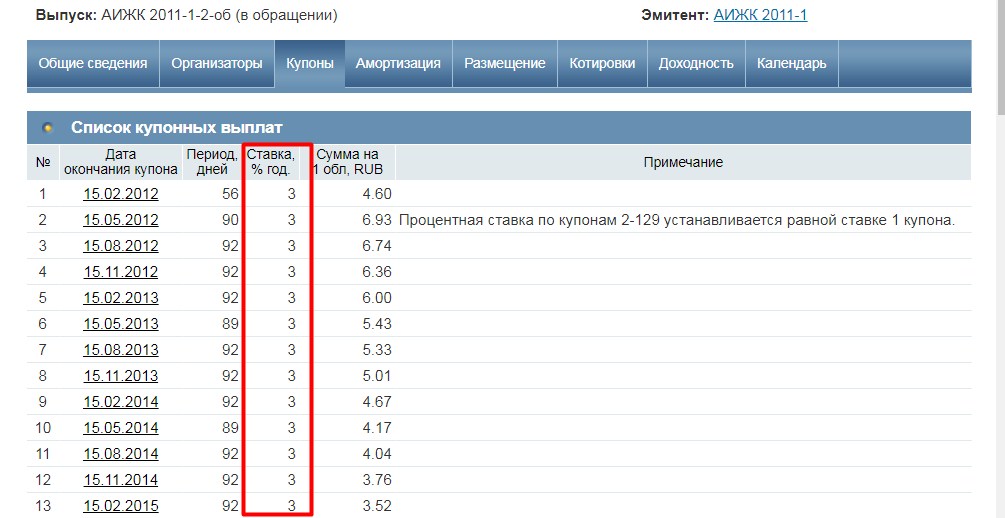

Высоконадежные облигации АИЖК с номиналом в 1 000 рублей приносят весьма скромный купонный доход в 3% годовых на весь период обращения.

Но в надежности компании сомнений немного, она организована при поддержке государства.

Прежде чем приобретать облигации, рекомендуется сначала изучить полную информацию о компании-эмитенте, выпуске и проанализировать, на сколько она будет доходной.

Рынок корпоративных облигаций в России

Российский рынок корпоративных ценных бумаг на 2018 год считается достаточно развитым. Инвесторы могут выбирать из многочисленных компаний, выпускающих корпоративные облигации всех видов и параметров.

Нередко компании-эмитенты ориентируются на условия по ГКО (один из видов государственных облигаций). Но это не говорит о том, что ставки едины. Коммерческие или производственные организации формируют очень гибкие условия.

Московская биржа богата предложениями корпоративных облигаций по покупке бумаг как от крупных учреждений (Сбербанк, Лукойл и т.д), так и от небольших. Все корпорации классифицируются по трем эшелонам:

- Эшелон 1 – высоколиквидные компании, спред которых минимальный по отношению цены покупки к цене продажи (Газпром, Сбербанк, ВТБ, Лукойл, Транснефть, Ростелеком, МТС, Мегафон).

- Эшелон 2 – учреждения-представители региональных и отраслевых ведущих компаний. Однако качество у них на порядок ниже, чем у компаний первого эшелона, поэтому инвесторы при сотрудничестве с ними получают больший риск.

- Эшелон 3 – компании с неоднозначными планами на будущее и невысоким кредитным рейтингом. В их число входят небольшие фирмы, которые задают высокий темп роста на рынке. При этом инвесторы получают сравнительно высокий риск, что подобные компании не выполнят долговые обязательства. Спред по облигациям обычно не превышает нескольких процентов от номинальной стоимости из-за редких сделок и маленького оборота.

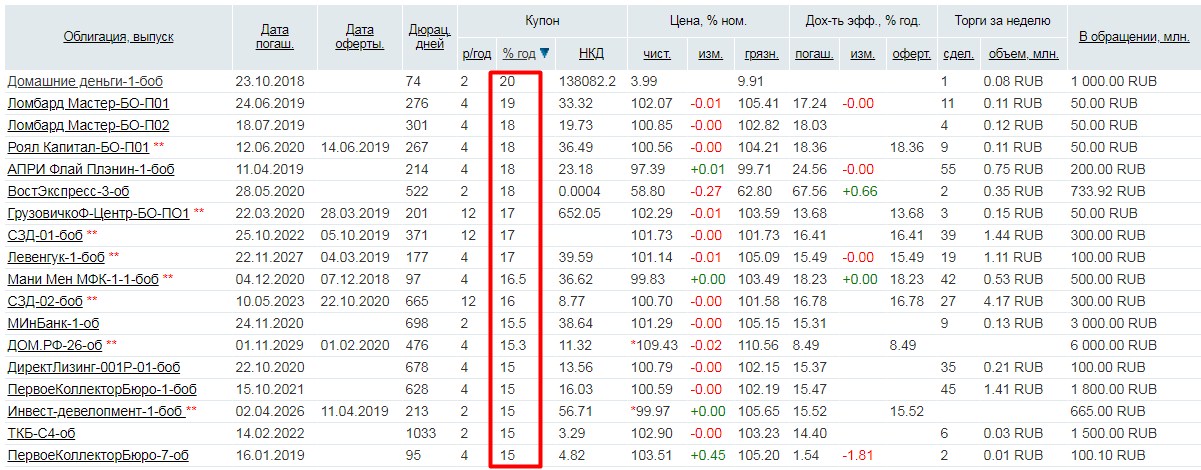

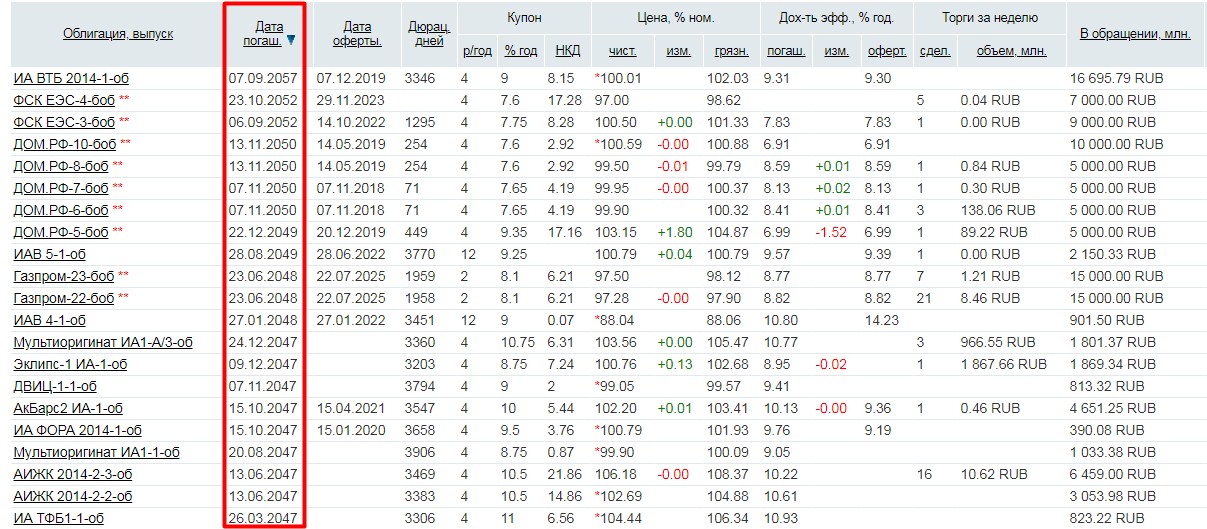

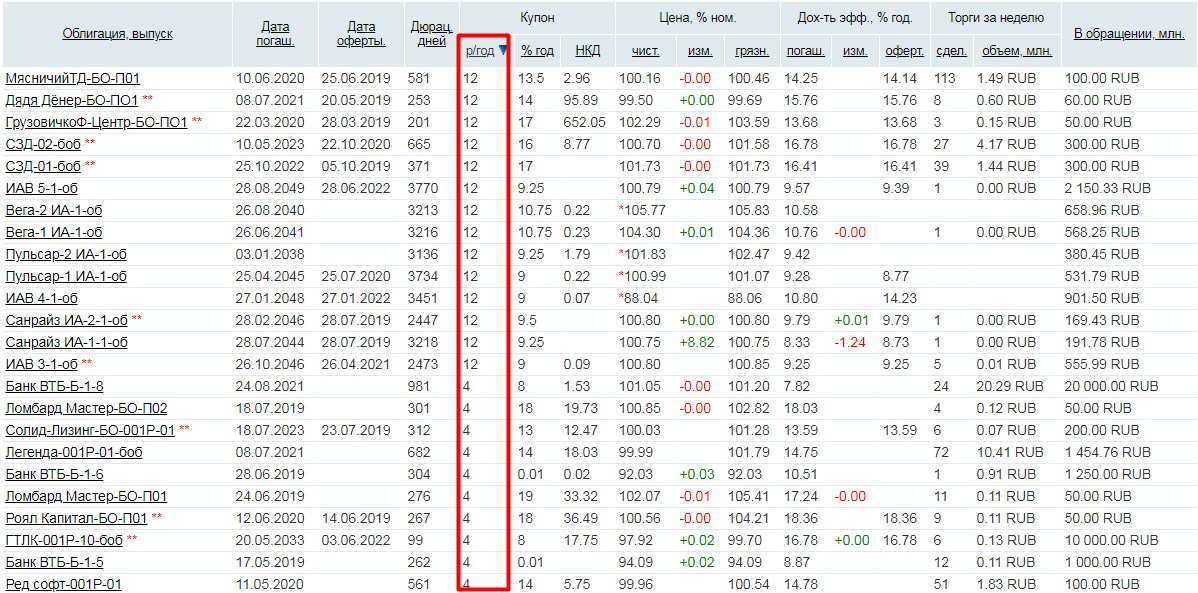

Общий анализ показывает:

- Ставки по купонам достигают 20%.

- Сроки до погашения могут достигать десятков лет.

- Купон может выплачиваться до 12 раз в год.

Это максимальные показатели различных облигаций, условия многих могут существенно отличаться. В таблицах можно увидеть обзор основных данных по ценным бумагам в обращении.

Облигации российских банков:

| Выпуск | Купон | Простая доходность к погашению, % | Дюрация, дней | Цена чистая, % | |

|---|---|---|---|---|---|

| % | тип | ||||

| Абсолют Банк-5-боб | 7,95 | Перемен. | 10,9493 | 237 | 97,952 |

| Авангард АКБ-БО-001P-01 | 7,25 | Перемен. | 9,372 | 179 | 98,812 |

| Альфа-Банк-5-боб | 8,15 | Перемен. | 7,5139 | 53 | 100,06 |

| Банк ВТБ-Б-1-5 | 0,01 | Постоянн. | 10,0309 | 262 | 93,29 |

| Сбербанк-001-03R | 8,0 | Постоянн. | 7,6718 | 755 | 100,19 |

| РСХБ-13-об | 7,8 | Перемен. | 7,7251 | 304 | 99,99 |

| ДельтаКредит-26-боб | 10,3 | Перемен. | 7,5565 | 318 | 102,234 |

| Промсвязьбанк-БО-ПО1 | 10,15 | Перемен. | 7,7524 | 845 | 104,66 |

Облигации различных компаний и предприятий:

| Выпуск | Купон | Простая доходность к погашению, % | Дюрация, дней | Цена чистая, % | |

|---|---|---|---|---|---|

| % | тип | ||||

| Автодор-001Р-01 | 10,25 | Постоянн. | 8,2195 | 732 | 103,417 |

| Ашинский метзавод-1-боб | 8,75 | Плавающ. | 74,8277 | 118 | 82,5 |

| Башнефть-3-боб | 12,0 | Перемен. | 11,2138 | 567 | 100,59 |

| Вертолеты России-1-боб | 11,9 | Постоянн. | 8,0873 | 1919 | 117,232 |

| Газпром-22-боб | 8,1 | Перемен. | 8,6241 | 1959 | 97,5 |

| Почта России-2-боб | 10,0 | Перемен. | 7,009 | 252 | 101,902 |

| РЖД-17-боб | 9,85 | Перемен. | 6,8183 | 2849 | 119,448 |

| Самолет ГК-БО-ПО2 | 11,5 | Постоянн. | 11,4062 | 1220 | 100,001 |

Достоинства и недостатки

Ключевое преимущество корпоративных облигаций – большой выбор, во многом перекрывающий спрос. Есть варианты консервативной модели инвестирования, рискованной или оптимальной, где величина дохода сопоставима с риском.

Выпуск ценных бумаг на рынок проводят как крупные и очень надежные компании, такие как «Газпромбанк», Сбербанк, так и небольшие, малоизвестные организации.

Плюсы и минусы ценных бумаг можно объединить в один список:

- Доходность пропорциональна риску. Наиболее надежные бонды менее волатильны и не могут выступать как спекулятивный инструмент. Высокодоходные более подвержены дефолту.

- На рынке есть облигации всех видов, это удобно, но выбор усложняется.

- Купить облигации может любой инвестор, даже начинающий. Но прежде необходимо провести анализ рентабельности, оценку дефолта. Прозрачность данных по активам позволяет получить всю необходимую информацию, но покупка без предварительного изучения может нести высокий риск и обернуться потерей вложения. В случае с ОФЗ, муниципальными облигациями ситуация обстоит намного проще.

- Корпоративные облигации торгуются и на первичном, и на вторичном рынке. Это дает возможность покупать и продавать их в любое время, извлекая максимальную прибыль за счет спекуляции. Рыночные цены могут существенно колебаться, увеличивая финансовую выгоду, но для грамотного управления инвестору необходимы базовые знания основ фондового рынка и в частности – рынка облигаций.

Корпоративные облигации должны входить в портфель инвестора. Надежность многих компаний может превышать надежность некоторых банков, что снижает риск, сохраняя приемлемую доходность. А рискованные сделки могут быстро увеличить капитал. Это ценные бумаги с гибкими условиями, большим выбором эмитентов и параметров.