Купонные облигации: определение, виды, особенности

Купонные облигации – популярный способ вложения средств. Такой вид инвестиции значительно сокращает дюрацию ценной бумаги и позволяет быстро реинвестировать полученный доход – вложить его в другие активы.

Определение понятия «купонная облигация»

Купонная облигация – это долговая ценная бумага, по которой инвестор получает и номинальную стоимость в дату погашения, и регулярный процентный доход. Периодичность и размер выплаты купона определяет компания-эмитент, выпускающая облигацию – эти сведения доступны инвесторам до совершения сделки.

Условия обращения долговых ценных бумаг предполагают возврат номинальной стоимости в момент погашения. Купон – это процент, который эмитент выплачивает владельцу один – два раза в год или один раз в квартал. Возможен вариант, когда купонный процент трейдер получает при погашении, тогда период начисления полностью совпадает со сроком обращения. Стоит рассмотреть и облигации с амортизацией, когда номинал возвращается владельцу частями, в течение обращения долговой бумаги. Но к купону эти выплаты не относятся.

Как правило, купонный доход обозначается как «процентов годовых». Если цена номинала 10 000 рублей, а купон равен 15%, значит, в год инвестор получает 1 500 рублей. В том случае, когда выплаты производятся раз в 6 месяцев, каждые полгода владелец получает по 750 рублей, если 4 раза в год – то по 375 рублей раз в три месяца.

Существует и другой вид облигаций – бескупонные (дисконтные или с нулевым купоном). Стоимость их ниже номинальной. Разница между вложением и возвратом – это доход, проценты инвестор не получает.

Цена купонной облигации может быть ниже номинала или равна ему. Рыночная стоимость зависит не только от процента, но и от ряда иных факторов. Поэтому высокий или низкий купон не гарантирует увеличение или падение рыночной цены.

Виды купонных выплат

Купонные облигации или вид купона делятся на:

- Постоянный. Ставка купона едина, не изменяется до момента погашения и известна изначально.

- Фиксированный. Аналогично постоянному процент выплат устанавливается до реализации бумаги. Впоследствии он может быть изменен в соответствии графиком, и инвестор заранее может просчитать будущий доход.

- Переменный. Процент устанавливается на определенный период, который меньше срока погашения. До отмеченной даты инвестор получает известную ему прибыль, после эмитент может изменить процент в большую или меньшую сторону. В назначенную дату обычно действует оферта – право владельца ценной бумаги реализовать ее эмитенту (погасить), если новые условия его не устроят.

- Плавающий или индексируемый. Купонный процент привязан к определенному значению – ключевой ставке ЦБ РФ, уровню инфляции, ставке РУОНИА, курсу валюты либо другой величине. Условия в обязательном порядке оговариваются до продажи.

У каждого из вариантов есть свои сильные и слабые стороны. Ценные бумаги с фиксированным или постоянным купоном дают определенную гарантию, плавающий – возможность получить повышенный доход. Переменный купон потребует от инвестора регулярного мониторинга рынка, ведь в установленный момент нужно принимать решение о сбыте облигаций либо принятии новых условий.

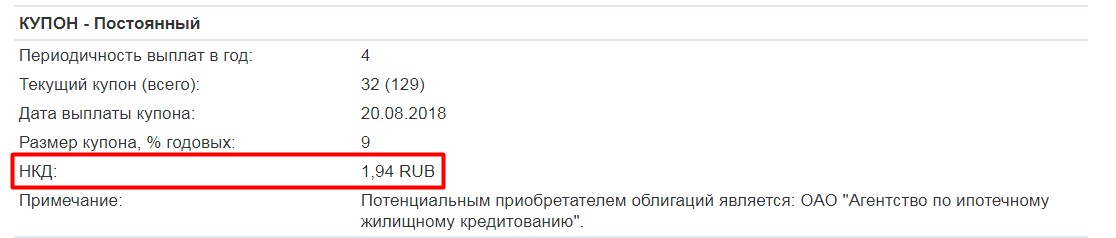

При выборе ценной бумаги, еще до ее покупки, все условия инвестор видит сразу. Интерфейс различных сайтов-агрегаторов может быть разный, но общая сводка будет схожей.

В таблице указывают:

- Тип купона.

- Периодичность выплаты купонного процента в год.

- Номер текущего купона и общее их количество.

- Дата, когда эмитент произведет следующее перечисление средств.

- Размер купона в процентах годовых.

- НДК на текущую дату.

Что такое НКД

Проценты, которые эмитент выплачивает по купону, инвестор получает в назначенную дату, но начисляются они ежедневно. Сумма рассчитывается пропорционально. Пример: если доход по купону равен 1 500 рублей, то в сутки накапливается 4,109 руб. Если перечисление процента производится дважды в год, то на протяжении первых 6 месяцев сумма ежедневно накапливается и в установленную дату инвестор получает НКД – накопленный купонный доход в 750 рублей. Соответственно, при перечислениях раз в три месяца сумма будет равна 4,109*91 = 374 рубля. Все суммы округленные, точная зависит от количества дней в конкретных месяцах, в том числе и в феврале.

Значение НКД инвестору необходимо, если он продает или приобретает облигации в обращении, до их погашения. Схема сделок предполагает, что покупатель компенсирует продавцу начисленную, но еще не выплаченную сумму накопленного купонного дохода.

При продаже облигации в ее стоимость обязательно будет включен НКД на дату сделки. Например, ценная бумага номиналом 10 000 рублей с купоном 15% годовых на десятый день владения будет стоить 10 040,9 рублей. А на сотый, при условии ежеквартального начисления НКД, цена составит 10 036,9 рублей, так как условно за 9 дней до этого держатель получил выплату.

Когда владелец выбирает облигацию, НКД также указывают в общей сводке данных о ценной бумаге. Причем прописывают сразу полную сумму накопленного дохода на текущую дату в рублях.

При этом НКД не всегда включают в стоимость, а при совершении сделки цена увеличивается.

Важно учесть, что помимо НКД есть разные типы доходности. Они определяются по своим формулам и отражают выгоду относительно различных параметров. Подробнее: о доходности облигаций.

Выплаты по купонным облигациям

Периодичность купонных выплат не имеет определенных стандартов, но всегда указывается в открытых источниках (в сводке данных, в документе «Решение о выпуске»). Это может быть конкретная дата либо определенный день, который отсчитывается с момента эмиссии.

Если ранее облигации представляли собой бумажный документ, а купоны отрезали и получали деньги наличными, то теперь большинство сделок проводятся через интернет. Все документы переведены в электронный вид. Поэтому перечисления производятся онлайн – в назначенную дату эмитент переводит средства на счет трейдера.

Рассчитать выплату можно самостоятельно. Нужно определить:

- Номинал – это база для расчета процента.

- Процент купона – годовой процент от номинала.

- Периодичность выплат в год.

Регулярность выплат на протяжении всего периода обращения будет указана и в отдельном разделе сводки данных. Обычно она представляет собой простую таблицу, где все перечисления расписаны на полный срок.

Используя основные данные можно вычислить фактическую прибыль по облигации в рублях. Но в большинстве случаев инвесторов интересует не сумма, а общая доходность, вычисляемая в процентах.

Покупка и продажа купонных облигаций

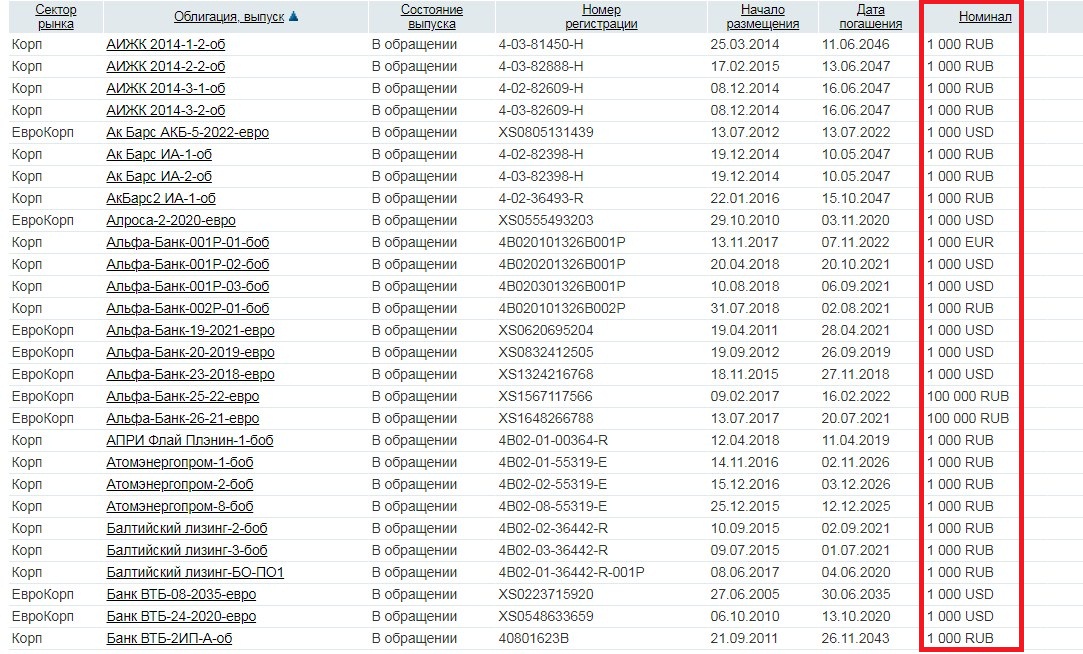

Ключевая особенность купли-продажи облигаций данного типа – это учет НКД. При обзоре различных предложений на одном из агрегаторов можно задать фильтр и отсортировать все виды по определенному типу купона.

Иные детали стандартны и купля-продажа проводится, как и любая другая сделка с облигациями. Номинал у большей части – 1 000 рублей, но встречаются и более дорогие. Как правило, это валютные ценные бумаги. Существуют облигации ценой в 1, 10 или 100 рублей.

Таким образом, купонная облигация – это обычная ценная бумага, владелец которой, помимо номинала, получает процентные отчисления в период ее обращения или в момент погашения. Процент купона и его периодичность – одни из параметров, необходимых для оценки и выбора направления инвестирования. Это и есть доход облигации, но его нельзя считать единственным. Заработать можно и на разнице с рыночной стоимостью, например, при реализации ценной бумаги до погашения или когда ее цена при покупке ниже номинала.

При выборе вариантов вложения средств, стоит обратить внимание на особенности и отличия инвестирования в облигации и акции.