Муниципальные облигации: виды, цели выпуска и анализ рынка

Финансовые вложения могут приносить пользу не только самому инвестору, но и способствовать развитию региона страны. Таким инструментом являются муниципальные облигации, позволяющие внедрять различные социальные программы, строить новые школы, сады, общежития. Рассмотрим принцип работы взаимовыгодного сотрудничества инвестора и субъекта РФ.

Особенности муниципальных облигаций

Муниципальные облигации – это долговые ценные бумаги, выпуск которых организовывается местными властями городов, округов, государственными органами власти или платными автодорогами. Цель выпуска – получение дополнительных финансовых ресурсов для реализации разных бюджетных проектов. Сроки полного погашения, процентная ставка, а также все остальные условия определяются муниципальным образованием РФ. Подобный способ инвестирования средств пользуется большим спросом не только в России, но и у населения США.

Считается, что после государственных облигаций муниципальные стоят на втором месте по надежности. Вероятность дефолта, особенно в случае с Россией, минимальна, все долговые бумаги обеспечиваются собственностью эмитента.

Ввиду того, что надежность муниципальных ценных бумаг несколько уступает гособлигациями, доходность по ним выше. Но разница невелика и составит всего 1-5%, но это уже повышает интерес инвесторов. Например, в августе 2018 года на рынке обращаются облигации многих эмитентов, купонный процент варьируется от 6% годовых (Москва) до 15% (Магаданская обл.). Существуют варианты со ставкой 10 – 14% годовых. То есть выбор с доходностью выше вкладов присутствует.

Бумаги выпускаются и реализуются в соответствии с действующим законодательством РФ. За их изготовление и погашение отвечают власти местного значения. Купля и продажа муниципальных облигаций на фондовом рынке осуществляется без ограничений, но чаще они обращаются на первичном рынке. Приобрести муниципальные долговые бумаги может любой инвестор. Но, как правило, основные их держатели – кредитные компании, крупные коммерческие организации.

Характеристики ценных бумаг

Параметры муниципальных долговых бумаг аналогичны стандартным характеристикам облигаций: они отличаются по сроку обращения, способу обеспечения, ставке и периодичности купона. Номинальная стоимость в абсолютном большинстве составляет 1 000 рублей.

По срокам различают долгосрочные и среднесрочные. В среднем период обращения составляет 4 – 10 лет. Купонный процент начисляется 2 – 4 раза в год.

Часто муниципальные облигации выпускаются с амортизацией. Этот вид ценных бумаг предполагает выплату номинала не по окончании периода обращения, а постепенно, частями. Уменьшение номинала снижается и доходность по купону – это необходимо учитывать при выборе.

Чтобы компенсировать потери доходности из-за амортизации прибыль можно реинвестировать – приобрести другие облигации, чтобы деньги продолжали «работать». Но если сумма вложений небольшая, то сделать это сложно – получаемых отчислений не хватит для покупки новых ценных бумаг.

Единственным инструментом, способным конкурировать с покупкой облигаций является вложение средств в банк на средний или длительный срок. При этом приобретение муниципальных ценных бумаг сопровождается большей доходностью. Основными причинами этого фактора является отсутствие налогообложения на получение купонных выплат и более высокая годовая ставка.

Цели выпуска

Муниципальные облигации бывают общего покрытия и целевые. Первая разновидность не обладает привязкой к финансированию конкретного объекта или реализации проекта. Выпуск осуществляется для погашения дефицита местного бюджета, пополнения средств, необходимых для решения текущих потребностей региона. Целевые облигации муниципального значения выпускаются на рынок как специальное обеспечение конкретного проекта.

Заемные средства города и области направляют на:

- Устранение проблем, которые вызваны недостатком бюджетных средств в конкретном городе, крае, области, республике.

- Потребностью в сборе личных накоплений, хранящихся у населения.

- Реализация социально-экономических программ, важных проектов.

- Перераспределение средств в пользу отраслей с недостаточной доходностью. Например, для финансирования местного сельского хозяйства.

Примером целевых муниципальных облигаций являются жилищные займы. Прямое назначение ценных бумаг – возведение жилых зданий. Организация проекта позволяет повысить качество и темпы строительства. При этом улучшаются условия проживания населения региона, наблюдается его интенсивное развитие.

Чем обеспечены облигации

Гарантиями выплат служит не только статус эмитента и высокий кредитный рейтинг. Если обратить внимание на цели выпуска, заемные средства не только возмещают недостаточность финансов и кассовые разрывы. Иногда они являются способом реализации различных программ. К таковым могут относиться и коммерческие проекты, которые впоследствии будут приносить эмитенту доход.

За счет грамотного управления деньгами, город или область извлекает прибыль. Например, если полученные средства были вложены в строительство предприятий, которые будут оказывать платные услуги, этими деньгами региональные единицы и покроют расходы.

Эмиссия муниципальных облигаций проводится в соответствия с определенными стандартами. Выпуск должен быть согласован вышестоящими властями. Это может быть местное управления финансов, центральный банк.

Без согласования выпуск муниципальных облигаций считается незаконным. Получаемый документ называется «займовая санкция».

В документе должны быть указаны такие сведения:

- Планируемый размер привлекаемого капитала.

- Максимальная сумма задолженности, которую муниципалитет должен будет выплатить инвесторам.

- Максимальная задолженность перед одним инвестором.

Таким образом, эмиссия сопровождается определенными обязательствами, планированием и подробными расчетами. Это полностью санкционированное мероприятие, что обеспечивает дополнительную гарантию своевременного получения дохода.

Риски инвестора

Ценные бумаги, выпущенные даже наименее устойчивыми субъектами РФ, рассматриваются инвесторами как привлекательное вложение средств. Причиной тому можно назвать несколько факторов. К примеру, федеральные власти тщательно мониторят финансовое состояние в регионах и не допустят банкротства, поскольку это нарушит сложившуюся стабильность в обществе.

Более того, вероятность дефолта можно считать номинальной. Это обусловлено несколькими факторами:

- Амортизационные выплаты равномерно распределяют финансовую нагрузку на бюджет города или области.

- Эмитенты могут рассчитывать на государственную поддержку. Если бюджетных средств окажется недостаточно, есть различные пути решения проблемы. Например, оформление займа. Факт недостаточности денег в городах или областях негативно скажется на всей стране, поэтому правительство примет участие.

Не исключен риск, что эмитент задержит выплаты, но потеря вложенных средств практически исключена.

Однако выбирать их следует с осторожностью. Предпочтение лучше отдавать крупным эмитентам – областям, краям, республикам. Их бюджет больше, а значит проще регулировать расходы даже при их недостаточности.

Для снижения риска дефолта инвестор должен обратить внимание на следующие показатели:

- Кредитный рейтинг.

- Кредитные гарантии. Инструмент используется некоторыми эмитентами, не предоставляющими прямое страхование бумаг. В качестве гаранта выступает соглашение с банком или страховой компанией, готовыми предоставить денежные средства для погашения купонов или облигаций при возникновении финансовых затруднений.

Необходимо тщательно ознакомиться с содержанием информационного проспекта. Нечетко изложенные правила погашения, а также отсутствие гарантий – повод для поиска других облигаций.

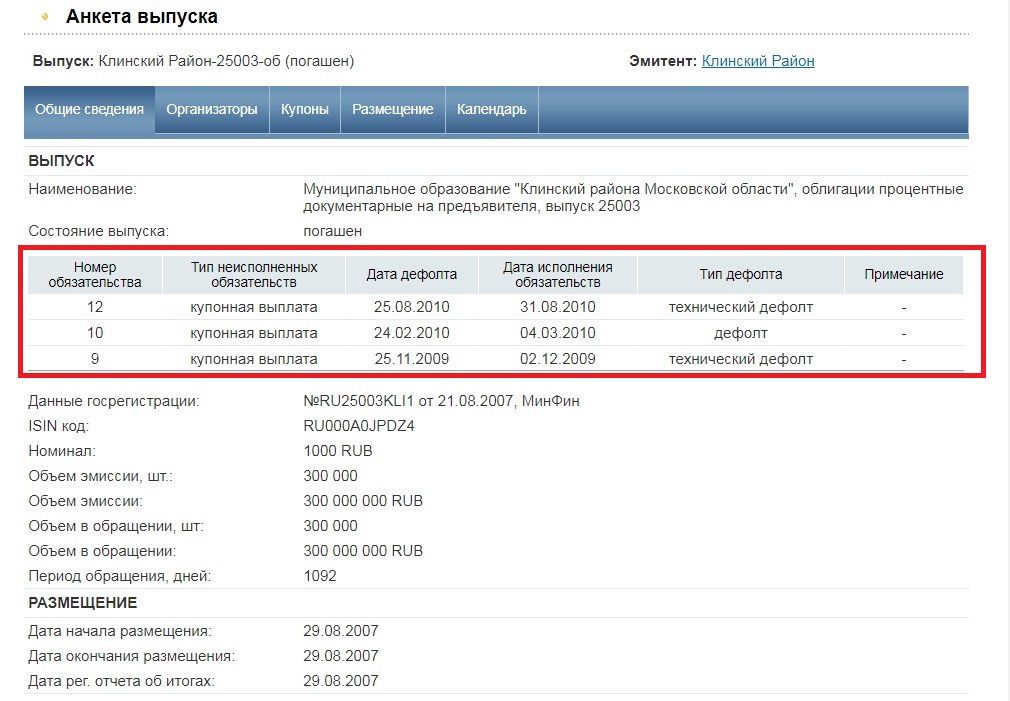

К примеру, облигации «Клинский района Московской области», выпуск 25003, размещенные в августе 2007 года, 3 раза подвергались дефолту. При этом эмитент все равно исполнил свои обязательства, но не в оговоренный срок.

Лучшие муниципальные облигации 2018 года

Купить муниципальные облигации физическое лицо может с помощью брокера – компании посредника, работающей с ценными бумагами и дающей выход на фондовый рынок. Можно открыть индивидуальный инвестиционный счет, но прежде стоит разобраться в его особенностях.

Со списком доступных облигаций можно ознакомиться на любом сайте-агрегаторе или Московской бирже. Для этого не нужно открывать счет, иногда не требуется и регистрация.

Рассмотрим примеры лучших вариантов муниципальных облигаций номиналом 1 000 рублей. При этом наибольшая эффективная доходность принадлежит облигациям «ЛенинградскаяОбл-35001-об». Значение «Доходность к погашению» – демонстрирует, какая прибыль в процентном соотношении доступна инвестору, при удержании ценной бумаги до момента ее погашения и реинвестировании купонных выплат. Последний показатель «Дюрация» указывает, через какой период инвестор вернет все вложенные средства (подробнее: что такое о дюрация облигаций).

|

Облигация, выпуск |

Купон | Доходность к погаш. эффект., % годовых |

Дюрация, дней |

||

|---|---|---|---|---|---|

| Вид | Периодичность, раз в год | Размер, % годовых | |||

| Магаданская Обл-34001-об | Пост. | 4 | 15,00 | 8,153 | 115 |

| Волжский-34001-об | Пост. | 4 | 15,00 | 6,858 | 339 |

| ОренбурОбласть-2-35003-об | Пост. | 4 | 14 | 7,924 | 1348 |

| ТомскАдм-34005-об | Пост. | 4 | 14 | 8,055 | 249 |

| Ленинградская Обл-35001-об | Пост. | 4 | 12,85 | 13,457 | 612 |

| Томск Адм-34006-об |

Пост. | 4 | 9,83 | 10,195 | 684 |

| Самарская Обл-35012-об |

Пост. | 4 | 9,64 | 9,227 | 1306 |

| Курская область 35001-об | Пост. | 4 | 7,96 | 9,199 | 1224 |

| СПетербург 2-35001-об |

Пост. | 2 | 7,7 | 9,016 | 1813 |

Анализ рынка муниципальных ценных бумаг на 2018 год свидетельствует о достаточном выборе на фоне приемлемой доходности. Амортизационные выплаты снижают купонные отчисления, но при грамотном управлении облигациями можно выйти на уровень эффективной доходности.

При выборе вариантов стоит оценивать выгодность бумаг по нескольким параметрам: подробнее — о видах доходности облигаций.