Профессиональное управление активами в России

Доверительное управление активами предполагает передачу имущества от владельца управляющему без перехода права собственности. Управляющий совершает с этим имуществом операции: покупает, продает, сдает в аренду, осуществляет оперативно-хозяйственное управление. Прибыль получает собственник, управляющий получает вознаграждение.

Конец 90-х годов прошлого века – время, когда в России начал формироваться рынок доверительного управления. В последние 3-4 года появились явные признаки окончания этого процесса:

- Уменьшение количества управляющих компаний. В 2015 году их было 400, в первом квартале 2017 – уже 327. Для потенциальных клиентов это позитивный процесс. С рынка уходят игроки, которые не способны обеспечить хорошую доходность при приемлемом уровне риска.

- Снижение темпов роста активов в управлении. В первой половине десятилетия управляющие компании ежегодно увеличивали свои портфели на 20-25%. По итогам 2017 года рост составил только 13. На начало 2018 года общий объем инвестиций достиг 7,7 трлн. руб.

Российский рынок доверительного управления прошел стадию своего начального становления. В условиях жесткой конкуренции определился круг игроков, сумевших сформировать команду профессионалов, которые способны стабильно зарабатывать и не нести при этом чрезмерного риска. Ниже представлены условия, которые предлагают своим клиентам лидеры отечественного рынка доверительного управления.

Сбербанк

Инвесторы с активами на сумму свыше 1 млн. руб. могут воспользоваться услугой индивидуального управления от АО «Сбербанк Управление Активами». Далее представлены используемые компанией стратегии индивидуального доверительного управления:

- Группа стратегий «Валютный доход — Премьер». Инструменты инвестирования: облигации российских и зарубежных эмитентов, номинированные в долларах и евро. Доходность за полгода 8,42% в рублях и 3,39% в долларах. Минимальная сумма инвестирования — от 10 тыс. долларов США. Вознаграждение управляющего: минимальное – 0,125% от стоимости активов, максимальное – 1% от стоимости активов и 10% от инвестиционного дохода в зависимости от конкретной стратегии и суммы инвестирования.

- «Защита капитала». Инвестиционные облигации Сбербанка составляют 90% портфеля. Минимальная сумма от 3 млн. руб. (для клиентов Сбербанка – 1 млн. руб.) сроком на 3-5 лет. Доход за 6 мес. 0,53% в рублях. Вознаграждение управляющего от 2,5 до 4,5% от стоимости активов.

- «Дивидендные акции» — российские акции с высокой дивидендной доходностью. Доход за последние полгода составил 4,26%. Минимальная сумма от 3 млн. руб. сроком более 1 года. Вознаграждение управляющего 1,5% от стоимости активов плюс 15% от инвестиционного дохода свыше 7% годовых.

- «Купонный доход» — надежные государственные и корпоративные облигации. Доходность за последний год – 9,66%. Минимальная сумма инвестирования от 3 млн. руб. Вознаграждение управляющего — 1% от стоимости активов.

- «Защита капитала» — структурный депозит, привязанный к динамике стоимости индекса американского потребительского сектора, американского сектора здравоохранения или стоимости серебра. Сбербанк гарантирует возврат активов вне зависимости полученного результата инвестирования.

- «Международные акции» — вложения в акции иностранных эмитентов. За последний год убыток составил 3,66% в рублях и 8,58% в долларах. Минимальная сумма инвестирования от 3 млн. руб. Вознаграждение управляющего — 1,5% от стоимости активов и 15% от инвестиционного дохода.

- «Активное управление» — акции российских эмитентов. За последний год доход составил 7,78%. Минимальная сумма инвестирования от 3 млн. руб. Вознаграждение управляющего — 1,5% от стоимости активов и 15% от инвестиционного дохода.

- «Сбалансированный доход» — российские акции и облигации. С декабря 2014 года – доходность составила 69,81%. Минимальная сумма инвестирования от 3 млн. руб. Вознаграждение управляющего 2% от стоимости активов и 20% от дохода свыше 3% годовых.

- «Российские акции» — акции надежных российских компаний. Доходность — 9,54% в год. Минимальная сумма инвестирования от 3 млн. руб. Вознаграждение управляющего 2% от стоимости активов и 20% от дохода свыше 3% годовых.

- «Акции с малой капитализацией» — вложения в акции перспективных российских компаний. Доход с декабря 214 года (с момента запуска) – 90,54%, за последний год – убыток 0,32%. Минимальная сумма и вознаграждение такое же, как в предыдущей стратегии.

Сбербанк не ограничивает своих клиентов в сроках инвестирования. Деньги можно забрать в любой момент. Управляющий лишь обозначает срок, на который рассчитана инвестиционная стратегия. Соблюдать его или нет – выбор собственника активов. Если инвестор захочет забрать свои деньги слишком быстро, он должен заплатить комиссию:

- в первые полгода – 2% от стоимости активов;

- год – 1%;

- 1,5 года – 0,5%.

По истечении 548 дней вывод активов будет бесплатным.

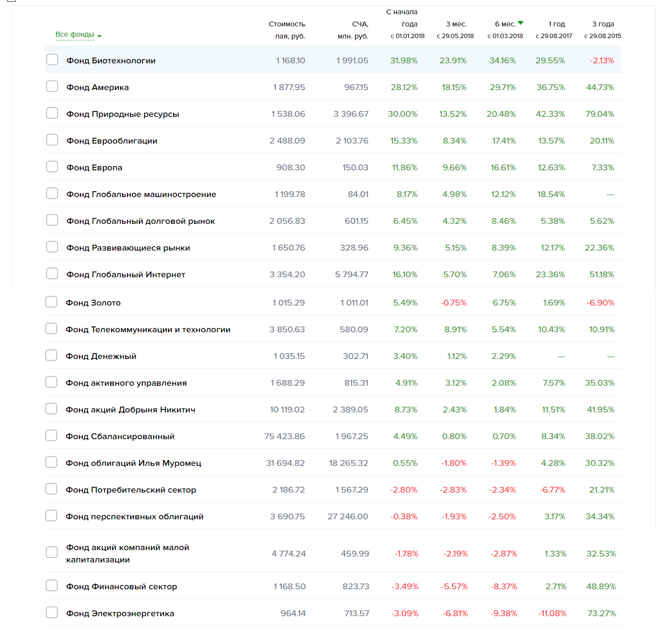

Инвесторы с небольшими суммами не могут воспользоваться услугой индивидуального доверительного управления. Но они могут вложить свои деньги в паевые инвестиционные фонды (ПИФы) Сбербанка. Их суть заключается в том, что из небольших вкладов формируется фонд, который находится в распоряжении доверительного управляющего. Инвесторы могут покупать и продавать свои доли (паи) как ценные бумаги. ПИФы Сбербанка представлены в таблице ниже.

С начала текущего года лидерами по доходности стали инвестиции в природные ресурсы и биотехнологии. Самую низкую доходность показал фонд облигаций «Илья Муромец». Вложения в потребительский сектор, перспективные облигации (подробнее о «Фонде перспективных облигаций»), акции компаний с малой капитализацией, финансовый сектор и электроэнергетику потеряли в стоимости от 0,38 до 3,49%.

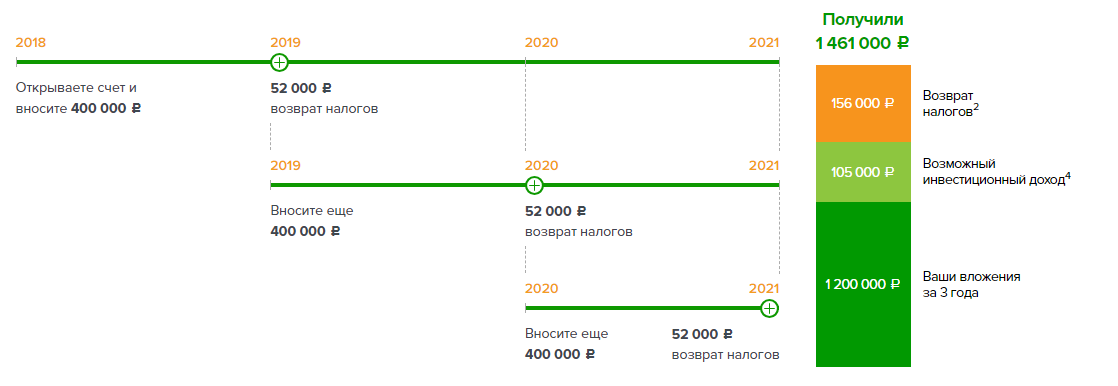

Физические лица могут открыть в Сбербанке индивидуальный инвестиционный счет (ИИС) и получить налоговый вычет от государства. Такой способ вложения средств часто называют семейным инвестфондом, поскольку он очень удобен для того, чтобы накопить деньги на обучение детей или покупку жилья.

Работает это следующим образом. Инвестор открывает специальный счет и выбирает один из вариантов получения вычета:

- Вычет на взносы. В этом случае государство возвращает 13% от вложенных средств, но не более 52 тыс. руб. в год, что соответствует 400 тыс. руб. инвестиций. Налоговый вычет можно получать каждый год, но при условии, что инвестиции будут регулярными.

- Вычет на доходы. От уплаты НДФЛ освобождаются все доходы, полученные в результате инвестирования. В этом случае внести на счет можно до 1 млн. руб. в год.

Условия ИИС в Сбербанке:

- Сумма инвестиций – от 50 тыс. до 1 млн. руб. в год.

- Минимальный срок – 3 года. Он может быть и меньше, но тогда клиент потеряет право на получение вычета.

- Вознаграждение управляющего – 1% от каждого пополнения и 0,25% ежеквартально от стоимости активов за вычетом комиссии за пополнение, приходящейся на текущий квартал.

- Инвестор может открыть только один счет и только в рублях.

- Частичное изъятие средств невозможно.

Стратегия Сбербанка для ИИС – вложения в рублевые облигации. Доход с июля 2015 года составил 31,96% без учета налоговых вычетов. Личный кабинет инвестора позволяет оперативно контролировать текущее состояние своего портфеля.

С его помощью можно купить или продать ПИФы, открыть и пополнить ИИС. Для этого достаточно перейти по ссылке my.sberbank-am.ru/webmvc/login/login, ввести свои логин и пароль и нажать «Войти».

Сбербанк также разработал для своих клиентов мобильное приложение. С его помощью можно передавать деньги в доверительное управление или самостоятельно совершать сделки с финансовыми активами.

Юридическим лицам Сбербанк предлагает управление фондами:

- пенсионными;

- страховыми;

- компенсационными;

- целевого капитала.

Условия (сумма, срок, стратегия, вознаграждение) определяются индивидуально по итогам переговоров. Главный принцип управляющего – сохранение капитала инвестора. Поэтому предпочтение отдается инструментам с невысоким уровнем риска. Их конкретный перечень подбирается после проведения тщательного анализа структуры активов юридического лица. Каждое инвестиционное решение максимально учитывает интересы каждого клиента.

«ВТБ-капитал»

Частным инвесторам «ВТБ-капитал» предлагает:

- Индивидуальное доверительное управление. Рекомендуемая сумма – от 15 млн. руб. Срок инвестирования – от 1 года. Компания предпочитает индивидуальный подход с учетом потребностей каждого клиента.

- ПИФы. Для инвесторов с небольшими суммами активов. Отличительная особенность – невысокая стоимость одного пая, которая начинается с 11 рублей. С полной таблицей фондов инвесторы могут ознакомиться на официальном сайте VTB – Капитал.

Юридическим лицам компания предлагает варианты краткосрочного (до 6 месяцев) и среднесрочного (до 1 года) доверительного управления. Условия привлечения средств страховых компаний, пенсионных фондов, саморегулируемых организация согласовываются в индивидуальном порядке.

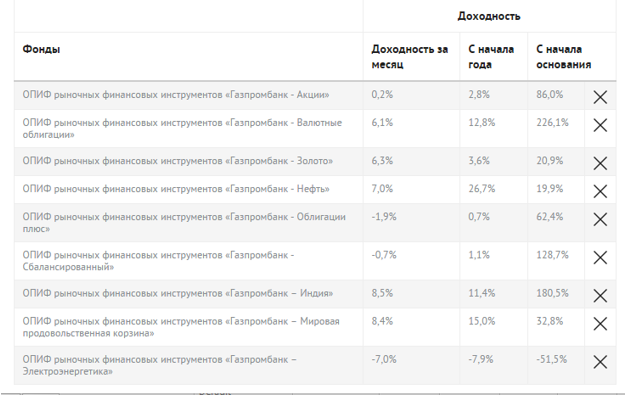

«Газпромбанк»

Частным клиентам ГПБ предлагает ПИФы, перечень которых представлен в таблице ниже.

Для индивидуального инвестирования предусмотрен порог в 15 млн. руб. Различные стратегии предполагают вложение активов в:

- рублевые облигации;

- акции российских компаний;

- валютные облигации;

- структурные депозиты с базовыми активами: золото, алюминий, индекс РТС;

- ноты (минимальная сумма инвестиций – 500 тыс. долларов США).

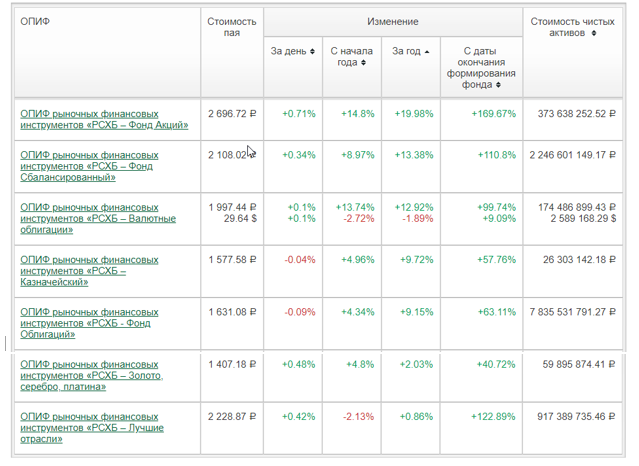

«Россельхозбанк»

Линейка ПИФов РСХБ представлена в таблице ниже.

Сравнительную таблицу можно самостоятельно сформировать на официальном сайте компании http://www.rshb-am.ru/ в любое удобное время.

В индивидуальном доверительном управлении компания предлагает три стратегии:

- 100% гарантия сохранности капитала. Сумма – от 5 млн. руб.

- Вложения в еврооблигации российских компаний. Сумма – от 1 млн. долларов США. Ожидаемая доходность – 4-6% годовых.

- Инвестиции в рулевые облигации. Сумма – от 5 млн. руб. Прогноз доходности – 8-10% годовых.

Рекомендуемый срок инвестирования по всем стратегиям – от 1 года. Также «Россельхозбанк» открывает ИИС на следующих условиях:

| Стратегия | Ожидаемая доходность без учета налогового вычета, % годовых | Сумма | Срок |

|---|---|---|---|

| Государственные облигации и депозиты | 7,5 | От 150 тыс. руб. Максимум – 1 млн. руб. в год | От 3 лет |

| Акции и облигации | 15,4 | ||

| Акции и депозиты | 18,4 |

«Альфа-Капитал»

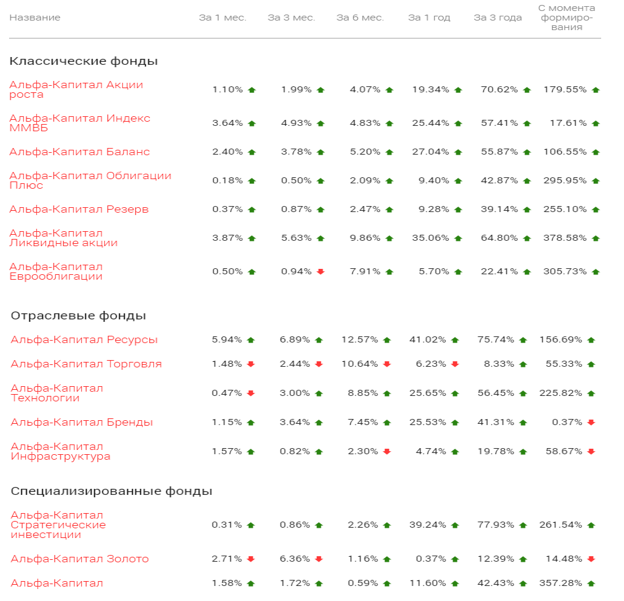

УК «Альфа-Капитал» – дочерняя компания «Альфа-Банка», одного из лидеров отечественного банковского сектора. Линейка ПИФов «Альфа-Капитал» представлена в таблице.

Индивидуальное доверительное управление в «Альфа-Капитал» возможно для инвестиций свыше 5 млн. руб. Прогнозируемая доходность составляет от 8 до 12%. Компания предлагает своим клиентам возможность открыть ИИС и воспользоваться налоговым вычетом. Сумма инвестиций составляет от 10 тыс. до 1 млн. руб. Текущая доходность – от 27 до 33%.

«Уралсиб»

УК «Ураслсиб» вывела на рынок широкую линейку ПИФов. Действующие стратегии предполагают инвестирование в акции и облигации российских и иностранных компаний, развивающиеся, сырьевые рынки и недвижимость. Стоимость одного пая колеблется в диапазоне от 5 до 29 тыс. руб.

За последний год лидерами по доходности стали фонд глобальных инноваций (33,5%) и глобальных акций (27,6%). В аутсайдерах энергетический сектор (убыток 5%) и драгоценные металлы (убыток 3%). Динамику изменения стоимости пая и доходности инвестиций можно отслеживать в режиме онлайн на официальном сайте компании.

«Райффайзен-Капитал»

Стоимость одного пая фондов УК «Райффайзен-Капитал» колеблется в широком диапазоне – от 5 (энергетика) до 45 (США) тыс. руб. Самую высокую доходность за последний год показали инвестиции в природные ресурсы (34%), информационные технологии (27%) и российский фондовый рынок (20%). Наибольший убыток принесли вложения в энергетику (20%), потребительский сектор (7,8%) и драгоценные металлы (3%).

Компания также предлагает своим клиентам индивидуальные инвестиционные счета. Максимальная сумма инвестиций – 1 млн. руб. Доходность без учета налогового вычета – 5% годовых.

Индивидуальное доверительное управление доступно клиентам, готовым вложить от 5 млн. руб. Для валютных инвестиций минимальный порог составляет 150 тыс. долларов США или 50 тыс. евро. В зависимости от выбранной стратегии вознаграждение составляет 1,3 – 2,0% от суммы активов и 15% от полученной прибыли свыше 5-8% годовых.

Сравнительный анализ

Приведенная выше информация позволяет сделать несколько выводов о состоянии российского рынка доверительного управления:

- Начальный этап формирования рынка ДУ пройден. Определился круг лидеров, которые способны гарантировать своим клиентам сохранность вложенных средств и обеспечить приемлемый уровень доходности.

- Управляющие компании вывели на рынок большое количество ПИФов с различными стратегиями управления. Информация о них размещается в свободном доступе на официальных сайтах.

- Условия индивидуального управления и услуги, предлагаемые юридическим лицам и институциональным инвесторам, в открытых источниках освещены гораздо меньше. У большинства управляющих на сайтах есть всего лишь упоминание о том, что они предлагают своим клиентам такую возможность. Конкретные условия можно узнать только лично обратившись в офис компании.

- Практически все организации предоставляют клиентам возможность управлять вложениями через интернет. Пройдя один раз процедуру регистрации, инвестор может покупать и продавать паи, отслеживать состояние своего портфеля в режиме реального времени. В некоторых случаях возможна авторизация через учетную запись на портале Госуслуг.

Инвестор сам выбирает, какой стратегии отдать предпочтение, в какой сектор экономики вложить деньги. Важно помнить, что сложившаяся положительная динамика стоимости паев того или иного фонда не дает гарантии, что их стоимость будет также расти и в будущем.

Сегодня в лидерах доходности:

- Акции и облигации сырьевых компаний: «Лукойл», «Роснефть», «Сургутнефтегаз», «Татнефть» и др.

- Фонды, сформированные из обыкновенных и привилегированных акций наиболее ликвидных российских компаний: Сбербанк, «Газпром», «Норильский Никель», «Новатэк», ВТБ, МТС, «Аэрофлот» и др.

- Инвестиции в высокотехнологичные компании, занимающиеся биотехнологиями, IT-технологиями, атомной энергетикой и т.д.

Аутсайдеры по доходности:

- Энергетические компании: «Русгидро», «Интер РАО», «Газпром энергохолдинг» и т.д.

- Драгоценные металлы.

- Ценные бумаги компаний розничного и потребительского сектора: «Магнит», «Пятерочка», «Лента», «Детский мир» и т.д.